新年が始まってから比較的堅調な相場が続いていますが、今後もインフレも相まって株式相場は上がっていくと予想します。そんな中、相場の恩恵を最大限受けるため「借金(レバレッジ)」を活用してアクセルを踏んでいます。

今月の資産状況と、証券担保ローンのリアルな数字を公開します。

▼あわせて読みたい 私が利用している証券担保ローンの仕組みや担保融資比率の目安についての考え方はこちらの記事で解説しています。

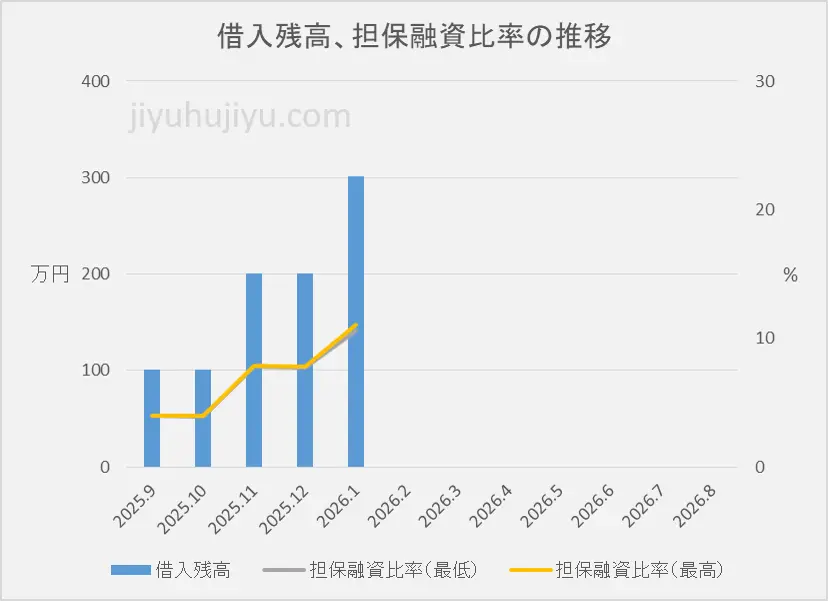

【運用実録】証券担保ローンの残高と「担保融資比率」の推移

なぜ今月、100万円を追加融資したのか?

今月は証券担保ローンで100万円借入を追加しました。そしてその日のうちに株を買っています。

中長期で担保融資比率が15%になるように借入を増やしていく方針です。

相場が右肩上がりになると予想するなら、一気に全力借入、全力買いするのが合理的ではあります。ただ、証券担保ローンを使い始めてからあまり時間が経っていないため、メンタルを慣らすために100万円ずつ借入を増やしていっています。

1月は年始から株価が上がっていましたが、高値でも買いました。

投資方針として、

- 売買のタイミングを計らない

ということにしています。

現金余力ができたら買う方針ということです。経験上、次に下がったら買おうと思っていた銘柄に限ってその後スルスルと上がっていきます。そして、結局買えないか、さらに高値で買うことになります。でこういった経験があるため、相場全体が上がっているタイミングでしたが、買ってしまいました。

こういう方針を設定していますが、とはいえ今でも1,2日様子見してしまうときがありますね。中々メンタル的に難しいのも事実です。

3銘柄買いましたが、1月末の時点で1勝1敗1引き分け、の結果になっています。ただ、あくまで長期で上がるかが重要なため、今の時点で気にしても仕方ないと思っています。

担保融資比率(LTV)のコントロール

ローン残高、担保融資比率の推移はこちらのようになっています。

現在の担保融資比率は11%程度になりました。目標水準15%未満なので安全な水準です。

借入状況のまとめ(2026年1月時点)

借入状況をまとめると、以下の表のようになります。

| 項目 | 値 |

|---|---|

| 借入総額 | 301万円 |

| 担保総額 | 約2,800万円(担保銘柄数は変わらず) |

| 担保融資比率 | 10.6~11.1% |

| 利払い | 4,907円 |

2025年9月に最初に101万円を借入したときは担保融資比率が4%だったので、301万円借入すると単純計算だと12%になります。しかし、担保にしている株が値上がりしたので担保総額が増えて担保融資比率が11%程度となっています。

なお、この間に担保銘柄の増減、入れ替えはしていません。

インフレ+企業成長により担保総額が増えて借入が軽くなっていくのは理想の推移で、狙っていた形でもあります。証券担保ローンを使い始めてまだ短いですが、今のところは上手くいっているということになります。

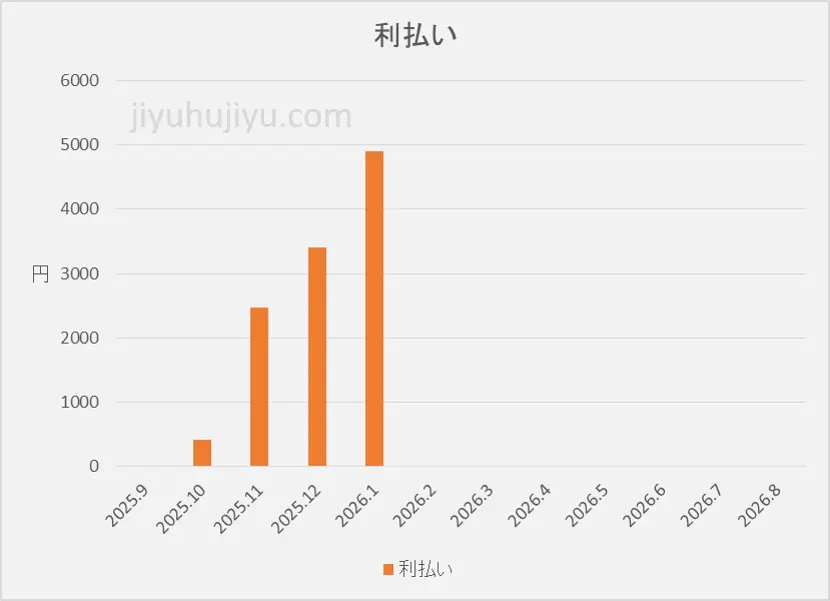

「金利」は投資の必要経費。月々のコスト推移

毎月の利払いの推移はこちらです。

1月分の利払いは12月の201万円に対してのものです。今月100万円追加していますので、2月はその分増える見込みです。

証券担保ローンを使っていると、このように金利支払いが発生します。

必要経費ではありますが、たとえば、ペットボトルを買うのをやめるだけでこの金利分くらいは簡単に浮かせることができます。[【節約】誰でも今日からできる「飲み物代」ゼロ円生活。金利コストを相殺する水道水活用術]

また年間の収支で考えると、もし配当利回り4%(税引き後)程度の高配当株を買っていると、金利2.875%の利払い分は十分に賄えます。

1%程度の利ザヤが得られる計算になります。

2026年1月の配当金実績

FI(Financial Independence)の達成度を測るために、年間配当金をKPIに設定しています。そのため、銘柄選びでも配当利回りは気にしています。

保有株の大半が3,9月期決算なので配当が6,12月に集中しています。(そもそも日本株の大半が3,9月期決算です。)そのため、1月の配当金は0円でした。

「今は6月・12月の入金ラッシュに向けた種まきの時期」と捉えています。

FIREした後のことを考えると、毎月安定して配当金が入金される方が安心感があるとは思っています。

しかし、銘柄の選択肢が少なくなってしまうため当面は気にせず銘柄選択していこうと思っています。

REITを混ぜると毎月配当にしやすくなりますが、資産形成の点からはちょっと保守的になる気がしています。以前は持っていましたが、しばらく前に売ってしまいました。

まとめ|レバレッジを管理下におく

1月は大きなショックもなく相場は堅調でした。1年の始まりとしては順調と言えそうです。

証券担保ローンについては、今のところは順調なので今後も担保と借入を増やしていこうと考えています。

別記事[【結論:目安は20%】「証券担保ローン」を使った長期投資戦略]で書きましたが、担保融資比率の中長期の目標水準は20%が目安になると考えていて、それに安全域を加味して15%を目標にしています。この水準に到達するまで、淡々と進んでいこうと思います。

▼あわせて読みたい

証券担保ローンはリスクのある商品で、一歩間違えれば大きく資産が減少する可能性があります。リスクをとって資産形成ができているのは「JTC社員としての安定したキャッシュフロー」があり、仮に投資に失敗しても最悪「食べていける」というセーフティネットがあるからです。

「社内転職」によって給料を維持したままSEからジョブチェンジし、行き詰まりを打開した経験談はこちらです。

証券担保ローンは昨年から使い始めました。2025年度の投資実績はこちらです。