- 本ブログではFIRE(Financial Independence, Retire Early)に関する記事を書いていますが、FIREするかはその人の人生に大きな影響を与えるため、目指すかは自分自身で判断する必要があります。FIREを推奨しているわけではありません。

- 個別株が出てくることはありますが、その銘柄の売買を推奨しているわけではありません。

【FIRE計画】資産6,400万円を作るまでの道のりと、これからの戦略

初めまして。

D.レイルです。

会社員をやっていて色々と思うところがあり、FIREを決意しました。

自分自身、投資の考え方や会社員以外の生き方について何もわかっていなかったため、これまでSNSでいろんな人の投稿を読んで勉強させてもらいました。

いろんな考え方があり目からうろこでした。本当にためになっています。

たぶん自分以外にも、会社員として働いていて

- 会社員を続けるのがしんどい。

- この生活があと何十年も続くのか。

- このままでいいのか。

といった不安、悩みを抱えている人が多くいると思っています。

自分が苦労したことや、資産形成の過程をブログにすることで、そういった人が少しでも現状を打開する一助になるんじゃないかと思いブログを始めることにしました。

私自身もそうしたように、色々な人の考え方を知ることで自分自身の考え方を整理したり資産形成のやり方を見直したりできると思いますので、ぜひ参考にしていただければと思います。

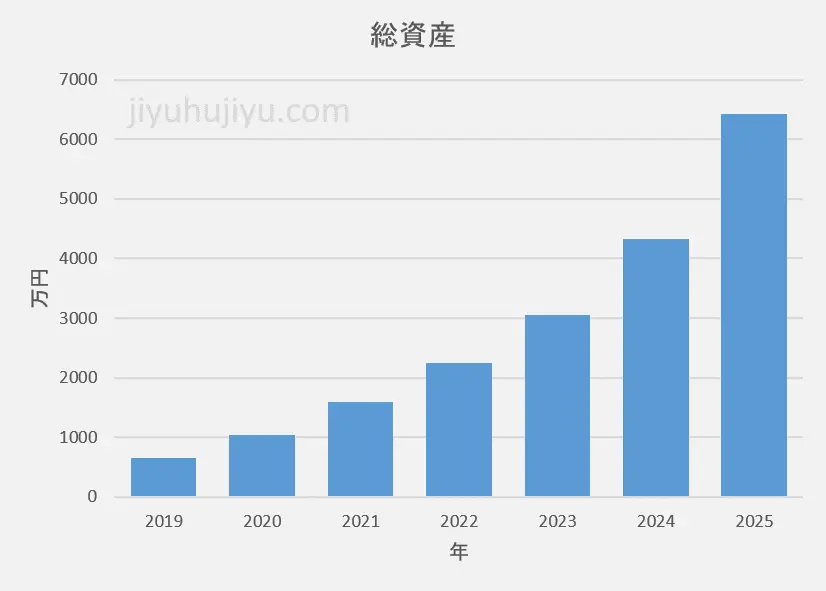

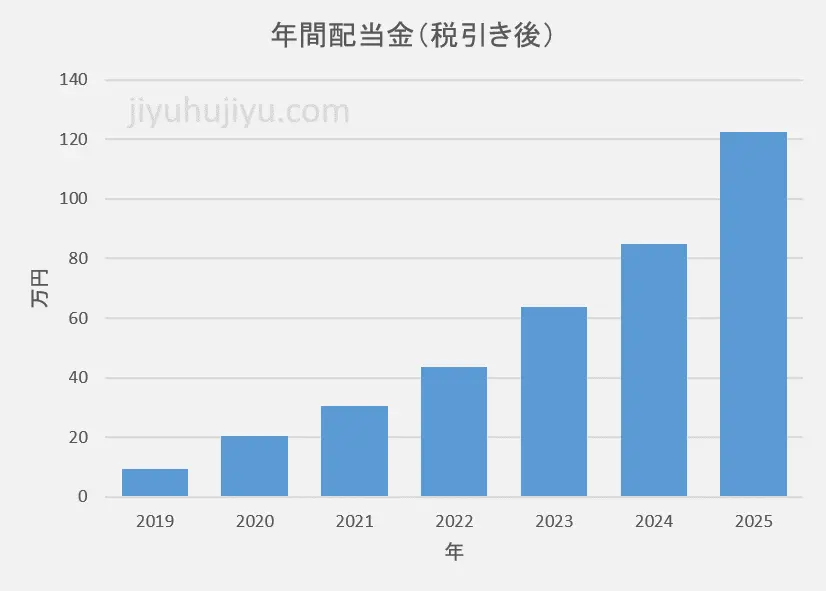

現在の資産状況:総資産6,200万円・配当120万円

実は、ブログを開始する前からすでにFIREを見据えて資産形成を進めており、今現在(2026年1月)は

- 総資産額6,200万円

- 年間配当金総額120万円(税引き後)

というところまでは来ました。

総資産額をグラフにすると、こんな感じになります。

受け取り配当金をグラフにすると、こんな感じになります。

最終目標:資産8,000万円・配当240万円

「経済的自由を目指す」と言うからには、まず目指す目標を設定する必要があります。

ですが、現時点ではFI(経済的自立)到達の基準についてはまだ明確にはなっておらず、とりあえず仮の目標を設定して走り出したという形になっています。その仮の目標は、

- 資産額8000万円

- 年間配当金240万円(税引き後)

となります。

今の生活費を考えるとこの辺りが最低ラインになります。

正直最近のインフレのペースが速すぎて、どこまで到達すれば本当にFIREできるか迷いながら進んでいる状況です。

最近(2026年1月)は相場が堅調なので、あと数年間今のペースで入金、節約を続けると、資産額はこの目標に到達する予想です。

配当については、高配当株以外の割合も多いため今後の銘柄選びや銘柄入れ替えによってきます。

配当の戦略をどうするかは走りながら考えています。

なぜ30代でFIREなのか?会社員生活で感じた「構造的な不自由さ」について

新卒でサラリーマンになってずっと働いてきましたが、だんだんと「合っていない」と感じることが増えてきました。

- 終わらない人間関係の悩み

- 思考停止した前例踏襲の業務

- 平日に動けない不自由さ

終わらない人間関係の悩み

サラリーマンを10年以上続けていますが、人間関係に苦労することが多かったです。

ワイワイやるのが苦手というか、人付き合いが不得意なんです。

合う人もいれば合わない人もいますが、サラリーマンだと合わない人ともうまくやっていかないといけません。

このことがどうしてもストレスに感じます。

思考停止した前例踏襲の業務

誰しも感じたことがあるんじゃないかと思いますが、「これ、やる意味ある?」と思えるような作業もやらなければならず、それも嫌です。

コロナ禍を経てもいまだにハンコをポンポン押していて、「なぜ?」と思うのですが他の人は違和感を持ってなさそうです。

コロナ禍を経ても変わらなかったのだとしたら、もう変わらないんじゃないかと思ってしまいます。

平日に動けない不自由さ

趣味の1つとして登山に行くのですが、サラリーマンだと基本的に休みは週末です。

よくあるのですが、金曜日までの天気は晴れなのに週末は雨。

気温が登山するのにちょうどいい春、秋は季節の変わり目でもあり、雨の日が多いんですよね。

この場合は、せっかく準備していても登山は中止になります。

登山以外にもアウトドアスポーツはこういう問題が起きます。

平日も自由に動けたら、ベストコンディションの日に登山に行けるのに。

「サラリーマンのみが正解」という固定観念(レール)が崩れるまで

こういった経験をしていると、だんだん自分がすごく自由がない立場にいると感じるようになりました。

自由に不自由している。

そして、この状況から何とか抜け出そうとFIREを目指すことにしました。

資産が増えて初めて見えた、「会社員以外の生き方」という選択肢

最初はサラリーマン以外の生き方をそもそも知らなかったです。

嫌なことがあってもあくまでサラリーマンとして生きていくことが前提で、その枠の中で解決策を考えていました。

いわゆる「敷かれたレール」の考え方が強かったです。

- いい大学に入る。

- いい会社に入る。

- 出世競争を勝ち抜く。

- 60歳で定年退職する。

こういうものだと思い込んでいて、何の疑問も持たなかったです。

「思考停止」のようにも見えますが、このレール以外があるとは思いもしておらずその中でもがいていたので、実際のところ「思考停止」の感覚は全然なかったんですよね。

しかし、SNSを見てるとFIRE済みの人がたくさんいて自由な生き方をしています。

会社を辞めるということを何とも思っていない感じなんですよね。(笑)

こういった方たちから影響を受けて、だんだんと自分の中の固定観念がほぐれていって、自分も会社員という生き方にとらわれるのではなく、自由な生き方がしたい、FIREしたいと考えるに至りました。

ただ最初は資産が少なかったためすぐに「FIREするぞ!」とはならなかったです。

何年かかけて資産が増加するにつれて「自分もいけるかも?」とFIREの期待が現実味を帯びてきた感じでした。

ハンドルネームの「D.レイル」は、英語の “Derail(脱線する・レールから外れる)” から取っています。

誰かが勝手に敷いた「従順なサラリーマン」というレールから脱線し、自分の足で自分の道を歩いていく。

このブログは、そんな私の「脱線宣言」でもあります。

FIREの本質は「RE」ではなく「FI」にある

世間では「FIRE=資産形成して会社を辞めること」だと思われがちです。

しかし、FIREの本質は、RE(早期退職)することではなく、FI(経済的自立)を達成することです。

なぜなら、重要なのは「会社を辞めること」そのものではなく、「辞めるというカードをいつでも切れる状態(選択の自由)」を手に入れることだからです。

会社員人生の「順風満帆」はコントロール不能な要素で終わる

SNSを見ていると「仕事が楽しいからFIREは不要」という意見も目にします。

確かに、会社での仕事が楽しくて人間関係も順風満帆であれば何も言うことはないかもしれません。

しかし、人生は長く、会社という組織は「自分ではコントロールできない要素」で溢れています。

私の場合は入社数年目までは割と順風満帆でした。そのまま定年まで働くと考えていました。

楽しかった頃が懐かしいです。

ところが、仕事の関係者がちょっとずつ変わり、自分より上の人で合わない人が出てきたんですね。

そこから一気に苦しくなりました。

「金がない」は「詰み」である

当時の銀行口座残高は数百万円でした。

株も持っておらず、収入は会社からの給料のみです。

この状況では、正直身動きが取れず、完全に「詰み」の状態になっていました。

- 選択肢1:とにかく今の環境から逃げる(退職)

- → 生活費の支払いを考えると、怖くて辞める決断ができなかった。(そもそも毎月の支出すら把握できていなかった)

- 選択肢2:焦って次の会社を決める

- → 焦って転職して失敗したら? 短期離職で「ジョブホッパー」になり、キャリアに傷がつくだけではないか?

こんな状況に陥っていました。

打てる手が何もなかったです。

FIがあれば「ゲームのルール」が変わる

もしあの時FIがあれば、見える景色はまるで違っていたと思います。

- 選択肢1:スパッと辞める

- → 生活費の心配はゼロ。ゆっくり休んで、気が向いたらまた働けばいい。

- 選択肢2:会社選びに失敗してもいい

- → 何度失敗しても生活は揺るがない。「会社員」以外の生き方を選んだっていい。

「いつでも辞められる」というカードを持っているだけで、たとえ追い詰められたとしても、その「詰み」の盤面を自力でひっくり返すことができます。

これがFIに他なりません。

したがって、FIREの本質はあくまで「FI(経済的自立)」による安全確保であり、「RE(退職)」はその後に選べるただのオプションに過ぎないです。

そして私の場合は、「FI」を獲得した後「RE」を選択するつもり、ということになります。

資産8,000万円へ到達するための「2つの戦略」

高収入の人だったり節約家はお金が貯まりやすいと一見思います。

しかし、収入が多くても出費も多いと資産はたまりません。

逆に節約を頑張って出費を減らしても、すぐに限界がきます。

資産の積み上げをするには

- 入金力の最大化

- 支出の最適化

の2本柱で資産形成をする必要があります。

入金力の最大化:AI時代を見据えた「社内転職」という裏技

サラリーマンとして働く場合は、できるだけ高収入のポジションに転職するのが一案です。

私は前職ではシステムエンジニア(SE)でした。

ただ、これからのAI時代にSEではやっていけないんじゃないかと感じ、SEから「社内転職」により機械設計エンジニアにジョブチェンジしています。

今のところ年収微増で、成功しています。

以下の記事をご覧いただき、ぜひ参考にしてください。

支出の最適化:収入が増えても生活レベルは上げない

支出の最適化あるいは節約です。

収入が増えてもその分出ていくお金が増えたら意味がありません。

色々な節約を試して出費をかなり抑えられています。

投資方針:入金力×「買いっぱなし」×レバレッジ

基本はフルインベストメント。「稲妻が輝く瞬間」を逃さない

基本方針としては、とにかく証券口座に入金して株を買っていきます。

会社員のメリットとして、毎月一定額の給料が安定して振り込まれます。そのため、いざというときに備えて現金を用意しておく必要性は薄いはずです。

この利点を生かして、毎月の給料やボーナスが振り込まれたらクレジット支払い等の最低限必要な分だけ残して株を買います。

もちろん、資産形成が上手くいっている人の中には、キャッシュポジションをある程度残しておき暴落時に買い込む戦略の人もいます。

むしろ、そっちの方が主流かもしれません。

投資をやっていると「稲妻の輝くタイミング」という言葉を聞きますが、市場全体が数%(日経平均で1000円以上)上昇するようなこともあり、そういう機会は取りこぼさずに拾っていきたいです。

そういった意味でもキャッシュポジションをできるだけ少なくしてフルポジに近い運用をするのがいいのではと思っています。

また、個別株を持っているとたまに何倍にもなる銘柄もありますが、凄腕の投資家でない限りそんなに出会えないため、やはり入金を増やしていきそういった機会に出会う可能性を高めていくのがよさそうです。

トレードはしない。凡人が勝つための「買いっぱなし戦略」

「トレード」はしない

投資のセンスがある人は売買を繰り返して、どんどん資産を増やしていけばいいと思います。SNSでもトレードがうまい人はいっぱいいますね。そういう人を見ていると自分にもできそうとなぜか思えてきます。

自分の場合は、実際に投資をしていて特別な投資センスはないと感じています。(笑)

たまたまうまくいっても長期で成功し続けるのはもっと難しいはずで、有名な投資家のウォーレン・バフェット氏でも平均で年20%だそうです。普通の人はゆっくり増やすのがいいんだと思います。

また、本業をやりつつだと好きなタイミングで売買できないなど制約があるので、素質がある人でも会社勤めだと難しいんじゃないかと思います。

そのため、「いわゆる」トレードはしない方針で、買ったら買いっぱなしに今のところしています。

売却すると譲渡益に税金がかかる

売却して利益が出た場合は、その利益に税金20%(2025年時点)がかかります。そのため、売却して別銘柄を買う場合はその20%分がビハインドになって、それを超えるリターンを出さないといけなくなります。

こう考えると、ある程度腕がある人でないと売買はしない方がいいのではと思っています。

暴落時には最大限被弾してしまう

買いっぱなし戦略の最大の弱点になります。

そうは言うものの、長期で見れば米国株も日本株も右肩上がりですので、長く市場にいるとプラスの期待値に収束すると考えています。

年に数回ある急落を毎回被弾しています。ただ、その後毎回回復してもいます。

「毒も食らう、栄養も食らう」という考えで、買いっぱなし戦略を貫こうと思います。

タイミングを計っても経験上失敗する

よくあるのは給料や配当が入金されたタイミングでたまたま相場全体が好調で、買おうと思っていた銘柄も値上がりしている場合です。

こういう時に、「もうちょっと待って下がったら買おう」と考えてすぐに買わずに待ってしまうことがあります。

そういう時に限ってスルスルと値上がっていき、結局買えないか高い値段で買わされます。

何度もやってますが、悔しいです。(笑)

もちろん、その後下がって安く買えることもあります。

ですが長期で見れば株は右肩上がりになっているので、入金があったらすぐに買ってしまうのがいいと考えています。

「証券担保ローン」という加速装置

SEからジョブチェンジして収入を上げたり、節約をして支出を少なくして、入金力を上げていっています。

ですが、入金力の上昇のスピードはやはり緩やかです。

昇給は年1回ですし、節約も限界があります。

そこで資産形成を加速するために、証券担保ローンの利用を開始しました。

同じ悩みを持っている人は多いと思いますので、ぜひご参照ください。ただし記事内にも書いていますが、証券担保ローンは借金ですので利用するかは慎重に判断してください。

配当再投資:資産拡大を加速させる「複利」の雪だるま効果

配当金は再投資してどんどん株数を増やします。

投資を始めた最初の内は本業の収入のみですが、配当金が増えてくると買える株数が増えて資産増加が加速します。

配当金の入金は、日本株の場合6月、12月に偏りがちでそのタイミングはまとまった額が入るので、配当金が増えてくると配当金だけでも株が買えるようになります。

私の場合6月、12月は40万円くらいずつ配当金が入金されるところまで来ています。(2025年末)

そのため、給料、ボーナスと合わせて、最初の頃と比べるとだいぶ株が買いやすくなってきました。

まとめ:市場の暴落と収入の増減を乗り越える

普通の人がFIREを目指すとどうしても何年という時間がかかってしまいます。

その間には

- 市場の暴落

- 収入の増減

など、色々なイベントが起こると思いますが、淡々と入金を続けて目標を達成しようと思っています。

このブログは、その軌跡の記録です。